Изменён порядок уменьшения налога по УСН и ПСН на страховые взносы

УФНС России по Приморскому краю напоминает о том, что с 1 января 2023 года внесены изменения в порядок уменьшения налога по упрощённой и патентной системам налогообложения (УСН и ПСН) на страховые взносы.

УФНС России по Приморскому краю напоминает о том, что с 1 января 2023 года внесены изменения в порядок уменьшения налога по упрощённой и патентной системам налогообложения (УСН и ПСН) на страховые взносы. Если ранее можно было уменьшить налог по УСН и ПСН на сумму страховых взносов, уплаченных в отчётном периоде, то теперь фактическая уплата взносов не требуется. При этом, сроки уплаты страховых взносов не изменились – 31 декабря и 1 июля.

Что касается УСН, то индивидуальные предприниматели вправе уменьшить авансовый платеж по данному налогу с первого квартала 2023 года на подлежащие уплате в этом году фиксированные страховые взносы за себя по сроку уплаты 31.12.2023. По таким взносам за 2023 год по ставке 1% со сроком уплаты 01.07.2024 уменьшение авансового платежа по УСН возможно, начиная с отчётного периода 1 квартала 2024 года.

Схожий подход применяется и при уменьшении налога по ПСН. При этом, если после 31 декабря 2022 года налогоплательщик оплатил за себя страховые взносы за периоды, предшествующие 2023 году, то он также может уменьшить налог по УСН и ПСН за 2023-2025 годы.

Для организаций и ИП, имеющих наёмных работников, порядок уменьшения налога на страховые взносы не изменился. Налогоплательщики-работодатели могут уменьшить сумму налога на сумму расходов, в том числе взносов на обязательное пенсионное страхование, не более чем на 50%.

Последние новости

Как понять, что серводвигателю нужен ремонт: 10 тревожных симптомов

Гид по скрытым признакам, которые указывают на неисправности привода

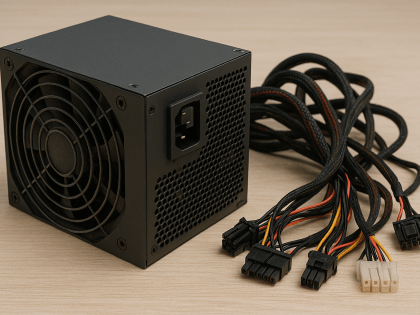

Почему блок питания умирает первым? 7 причин поломки и как их избежать

Разбираемся, почему источник питания чаще других компонентов выходит из строя и что с этим делать

Под домашний арест сроком на 1 месяц и 30 дней отправлены трое несовершеннолетних, подозреваемых в покушении на убийство, совершенное группой лиц с особой жестокостью общеопасным

Прокуратура в ближайшее время обжалует избранную судом меру пресечения.

Когда скидки превращаются в ловушку: как маркетологи учат нас тратить

Почему “-50% только сегодня” не всегда значит выгоду, как скидки играют на эмоциях и почему даже рациональные люди становятся жертвами маркетинговых трюков.