Застройщиков лишат ипотеки. Центробанк готов идти до конца

Центробанк по итогам обсуждения с участниками рынка ситуации, которая сложилась в связи с распространением практики «льготной ипотеки от застройщика»,

Центробанк по итогам обсуждения с участниками рынка ситуации, которая сложилась в связи с распространением практики «льготной ипотеки от застройщика», подтверждает свое намерение об ужесточении требований к жилищным кредитам. Об этом говорится в сообщении регулятора.

«Банк России по-прежнему намерен ограничить распространение схем кредитования от застройщиков. В качестве первоочередного механизма планируется повысить уровень резервирования – вплоть до 50% по кредитам, полная стоимость которых существенно ниже рыночного значения», – заявил регулятор.

Также ЦБ напомнил, что с 1 мая 2023 г. увеличил макропруденциальные надбавки для высокорискованных ипотечных кредитов, в первую очередь – в сегменте ипотеки по договорам участия в долевом строительстве. Дополнительно рассматривается возможность применения надбавок по таким кредитам в течение года после ввода дома в эксплуатацию.

«В случае дальнейшего распространения «нестандартных» схем, которые приводят к росту стоимости жилья и подвергают заемщиков рискам, Банк России готов инициировать изменение законодательства, чтобы исключить недобросовестные практики», – сообщили в ЦБ.

Осенью прошлого ЦБ описал все риски экстремально низких ставок по программам «льготной ипотеки от застройщика». Это завышение цены квартиры на величину комиссии (до 20–30%), которая выплачивается банку застройщиком для компенсации выпадающих доходов; реинвестирование банком полученной от застройщика комиссии; использование субсидируемой ставки от государства (такие продукты в большинстве случаев комбинируются с госпрограммами).

«Льготная ипотека от застройщика» рекламируется как выигрышная для заемщика, но, несмотря на кажущуюся на первый взгляд выгоду в виде снижения ежемесячных платежей, основной риск на себя берет заемщик из‑за завышения цены приобретаемой недвижимости. Если рыночные цены не вырастут на размер комиссии, то при необходимости продать квартиру заемщик может не только потерять первоначальный взнос, но еще и остаться перед банком в долгу, поскольку вырученных средств не хватит на погашение всей задолженности», – отмечалось в докладе регулятора.

Банки могут недооценивать процентные риски, считая, что заемщики будут погашать такие кредиты досрочно, как и классическую ипотеку. С учетом экстремально низких ставок заемщикам это невыгодно, и, скорее всего, ожидаемые сроки погашения увеличатся, считает ЦБ. В то же время банки могут переоценивать доходность реинвестирования комиссии на всем сроке кредита. Кредитные риски банка увеличиваются в случае отсрочки выплаты застройщиком комиссии до момента сдачи дома (раскрытия счета эскроу).

Одновременно растет нагрузка для госбюджета из‑за необходимости субсидирования кредитов, выданных в рамках «льготной ипотеки от застройщика», в течение более длинного срока (в том числе в периоды возможного повышения ставок).

«Застройщики являются бенефициарами в среднесрочной перспективе. Однако они могут пострадать в дальнейшем, так как данная схема создает риски для остальных участников и может приводить к системным рискам», – пришли к выводу в ЦБ.

Читайте Konkurent.ru в Самые свежие материалы от KONKURENT.RU - с прямой доставкой в TelegramПоследние новости

Как понять, что серводвигателю нужен ремонт: 10 тревожных симптомов

Гид по скрытым признакам, которые указывают на неисправности привода

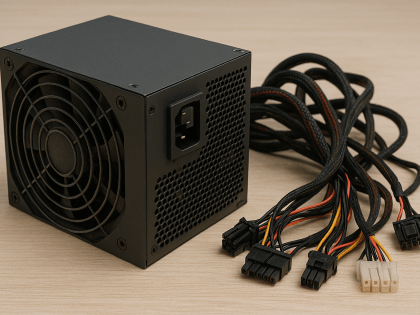

Почему блок питания умирает первым? 7 причин поломки и как их избежать

Разбираемся, почему источник питания чаще других компонентов выходит из строя и что с этим делать

Под домашний арест сроком на 1 месяц и 30 дней отправлены трое несовершеннолетних, подозреваемых в покушении на убийство, совершенное группой лиц с особой жестокостью общеопасным

Прокуратура в ближайшее время обжалует избранную судом меру пресечения.

Когда скидки превращаются в ловушку: как маркетологи учат нас тратить

Почему “-50% только сегодня” не всегда значит выгоду, как скидки играют на эмоциях и почему даже рациональные люди становятся жертвами маркетинговых трюков.