Банки ищут возможность сохранения низких ставок по ипотеке

Осенью 2023 года Центробанк ввел ряд ограничений на ипотечном рынке. С этого момента регулятор несколько раз поднимал ключевую ставку.

Экономист Андрей Бархота сообщил, что годовые темпы роста кредитного портфеля по состоянию на 1 июля 2023 года составляли 23%. К 1 декабря 2023 года этот показатель вырос до 29%, пишет 56orb.ru .

Крупные банки России пытаются сохранить для заемщиков низкие ставки по жилищным кредитам, удерживая их на уровне, указанном в постановлении о льготной ипотеке. Предпосылок к снижению разницы между рыночной и льготной ставками на данный момент нет, а ключевая ставка держится на высоком уровне. Банки выставляют комиссии застройщикам, которые продают квартиры по льготной ипотеке. Представители кредитных организаций пояснили, что причиной этого является убыточность программы, обусловленная высокими рыночными ставками по ипотеке. А девелоперы ведут борьбу против банков. Федеральная антимонопольная служба уже проводит проверку нескольких кредитных организаций в связи с такими условиями. В результате этой борьбы российский рынок ипотеки может просто не оправиться от таких ударов.

Как рассказал главный эксперт компании «Русипотека» Сергей Гордейко, по всем выданным кредитам правительство платит компенсацию. При этом расчет привязан к ключевой ставке, ставке по программе и дополнительному коэффициенту.

«Компенсация равна ключевой ставке плюс 1,5% и минус ставка по программе. Вначале было 2,5%, потом — 2%, теперь — 1,5%. По расчетам Минфина, этой компенсации должно хватать для сохранения рентабельности», — уточнил Сергей Гордейко.

Однако банк должен заложить в расчеты и риски, связанные с просрочкой и дефолтами. Причем закладывается это все в динамике, а не на постоянных условиях. Сам регулятор никаких прогнозов по ставке в долгосрочной перспективе не дает.

Ужесточаются требования Банка России и к выдаче ипотеки по первоначальному взносу, а также предельной долговой нагрузке (ПДН). Согласно подходу Центробанка установление ограничений на входе должно привести к улучшению кредитного портфеля.

Сейчас регулятор намерен запретить выплаты по программам субсидирования всех выдач ипотеки для заемщиков, у которых показатель долговой нагрузки превышает 50%. Еще более жесткие требования Центробанк установил по кредитам с ПДН от 50 до 80% и особенно с ПДН более 80%.

Эксперты пришли к выводу, что по факту Центробанк оставляет возможность для покупки жилья в ипотеку только для части населения с доходом значительно выше среднего. При этом россияне с более низкими доходами лишаются возможности купить собственное жилье в кредит. Отметим, что, по статистике, жилищные кредиты даже у самой закредитованной части населения отличаются самой высокой стабильностью по оплате.

Последние новости

Как понять, что серводвигателю нужен ремонт: 10 тревожных симптомов

Гид по скрытым признакам, которые указывают на неисправности привода

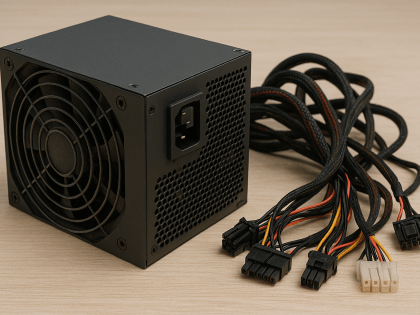

Почему блок питания умирает первым? 7 причин поломки и как их избежать

Разбираемся, почему источник питания чаще других компонентов выходит из строя и что с этим делать

Под домашний арест сроком на 1 месяц и 30 дней отправлены трое несовершеннолетних, подозреваемых в покушении на убийство, совершенное группой лиц с особой жестокостью общеопасным

Прокуратура в ближайшее время обжалует избранную судом меру пресечения.

Пошаговое руководство: как грамотно оформить первый микрозайм

Как взять кредит с умом и не пожалеть об этом спустя пару месяцев